בתי קפה, מסעדות, ברים - בישראל יש בתי עסק רבים שמספקים פרנסה למלצריות ומלצרים. מלצרות מאז ומתמיד הייתה דרך לעשות כסף קל ומהיר, אבל במאמץ לא קטן. אם אתם עוסקים במקצוע, זכותון זה נועד עבורכם - הוא יספר לכם על זכויות שאולי לא הכרתם, כמו החובה לשלם לכם ביטוח פנסיוני, דמי הבראה פיצויי פיטורים ועוד; יסביר את מעמד הטיפים וירחיב בנושאים כלליים שרלוונטיים לצעירים בשוק העבודה, כגון איסור על התעמרות בעבודה ועל הטרדה מינית.

- הזכותון מיועד למלצרים שמשתכרים רק מטיפים או מטיפים בנוסף למשכורת בסיס (לפי שעה) או השלמה. הזכותון לא מיועד למלצרים שעובדים על בסיס שכר חודשי קבוע.

- אם אתם עובדים באולמות אירועים, תמצאו מידע רלוונטי בפורטל זכויות מלצרים ועובדי אירועים.

- אם אתם בני נוער שעובדים במלצרות, חלק מהזכויות שבמדריך זה עשויות להיות שונות עבורכם, וכדאי שתקראו בנוסף את זכותון נוער עובד.

מעמד המלצר כשכיר

- מלצרות היא לעתים קרובות עבודה זמנית, שלא מעוגנת בחוזה בכתב. למרות זאת, מלצר הוא עובד שכיר ומעסיקו הוא בעל העסק שבו הוא ממלצר.

- על המעסיק חלות החובות של מעסיק בכל תחום עבודה אחר.

- כאשר מופרות זכויותיו של המלצר, כדאי לפנות אל המעסיק ולהפנות את תשומת ליבו לזכויות.

- אם המעסיק עדיין מפר את חובתו, המלצר יכול להגיש תלונה למשרד העבודה או לתבוע את המעסיק באחד מבתי הדין האזוריים לעבודה או גם וגם.

הודעה בכתב על תנאי העבודה

- על המעסיק למסור למלצר הודעה על תנאי העבודה לא יאוחר מ-30 ימים מתחילת העבודה.

- ההודעה צריכה להימסר בכתב ועליה לפרט את תנאי העבודה, לרבות שכר, תנאים סוציאליים, שעות העבודה וכו'.

- במקביל, המלצר והמעסיק יכולים לחתום על חוזה עבודה ביניהם - אך לא חייבים לעשות זאת. חוזה עבודה בכתב יכול להחליף את ההודעה על תנאי העבודה.

- למידע נוסף ראו הודעה על תנאי העבודה.

תלוש שכר

- המעסיק מחויב למסור למלצר אחת לחודש תלוש שכר, שהינו בעל חשיבות לצורך בירורי המלצר על אודות הזכויות השונות.

- גם אם התשלום למלצר נעשה במזומן בלבד - חלה החובה לספק לו תלוש.

- מעסיק שלא מוסר תלוש, או מוסר תלוש שאינו כולל את כל הפרטים הנדרשים על פי החוק, עובר עבירה פלילית.

- למידע נוסף ראו תלוש שכר.

מרכיבי השכר של המלצר

שכר בסיס, השלמה וטיפים

- בישראל, לקוחות של בתי עסק שמגישים מזון ומשקאות, משלמים בדרך כלל טיפ (תשר) עם החשבון, בסך 12 עד 15 אחוז משווי החשבון.

- בחלק מבתי העסק ניתן לכלול את הטיפ בתשלום בכרטיס האשראי אם כך מעדיף הלקוח. במקומות אחרים, ניתן להשאיר טיפ רק במזומן.

- בסוף משמרת, נהוג ברוב בתי העסק לספור את הטיפים שהצטברו (כולל אלה שניתנו דרך אשראי) ולחלקם בין המלצרים. לעתים נהוג לחלקם גם עם עובדי המטבח - רצוי לברר סוגיה זו עם המעסיק לפני תחילת העבודה.

- המלצר והמעסיק רשאים לסכם ביניהם את תנאי ההעסקה של המלצר וכיצד יורכב שכרו. בדרך כלל, יסכמו כי השכר הוא אחד מאלה:

- תשלום בסיס של שכר מינימום או יותר מהמעסיק לפי שעה, בתוספת טיפים.

- תשלום מטיפים עם השלמת המעסיק לסכום יומי או שעתי, שהינו שכר מינימום או יותר.

- למידע נוסף ראו תשר ("טיפ") למלצרים במסעדות, בתי קפה וברים.

שכר מינימום

- אין לשלם למלצר פחות משכר מינימום לשעה - 34.32 ₪:

- שכר בסיס שעליו הסכימו המלצר והמעסיק לא יכול להיות פחות משכר המינימום.

- השלמה שעליה הסכימו המלצר והמעסיק, לא יכולה להיות לסכום נמוך משכר מינימום.

- מעסיק שלא סיכם עם המלצר על השלמה או בסיס - עדיין חייב בהשלמה לשכר המינימום. יש לחשב את מה שהרוויח המלצר במשמרת, כולל הטיפים שהמעסיק מעביר אליו בסיום המשמרת, ולחלק בשעות העבודה. אם התוצאה היא פחות מ-34.32 ₪ לשעת עבודה, על המעסיק להשלים את השכר לשכר המינימום.

- למידע נוסף ראו שכר מינימום.

החזר הוצאות נסיעה

- עובד הזקוק לתחבורה כדי להגיע למקום עבודתו זכאי להחזר הוצאות נסיעה עבור כל יום שבו השתמש (או עשוי היה להשתמש) בתחבורה כדי להגיע למקום עבודתו.

- אין צורך להגיש קבלות על הוצאות הנסיעה, אלא מספיק שהמלצר היה זקוק להן.

- ניתן לחשב את ההוצאות על פי הנסיעות שהמלצר זקוק להן בפועל, או על פי סכום גלובלי חודשי. יש מעסיקים שמשלמים על כרטיס רב קו חופשי-חודשי.

- בכל מקרה, החוק לא מחייב את המעסיק לשלם יותר מ-22.60 ₪ ליום או לפי חודשי חודשי לפי הנמוך ביניהם. עם זאת המלצר והמעסיק יכולים להחליט ביניהם על סכום גבוה יותר.

- למידע נוסף ראו החזר הוצאות נסיעה.

תשלום עבור התלמדות, חפיפה, הכנות למשמרת וסגירה

- יש לשלם למלצר עבור כל שהייה במקום העבודה שנעשתה על-פי דרישת המעסיק. הדבר כולל:

- התלמדות

- הכשרה

- הכנות למשמרת

- ישיבות צוות

- שהות במקום העסק אחרי סגירתו

- למידע נוסף ראו תשלום שכר עבור תקופת התלמדות, הכשרה, השתלמות או הכנות למשמרת.

תשלום עבור משמרת שבוטלה או קוצרה

- חוק שעות עבודה ומנוחה קובע ששעות העבודה הן הזמן שבו העובד עומד לרשות העבודה ולכן על פי הפסיקה, אם העובד התייצב למשמרת לפי דרישת המעסיק, הוא זכאי לתשלום עבור יום עבודה גם אם המשמרת בוטלה או קוצרה ביוזמת המעסיק, ובפועל לא עבד.

- יחד עם זאת, החוק אינו קובע מפורשות מהו השכר שיש לשלם לעובד שמשמרתו בוטלה או קוצרה בהתראה קצרה.

- ייתכנו הוראות חוק שונות בין מלצרים העובדים בגני אירועים לבין מלצרים העובדים במקומות אחרים (למשל: בית קפה).

- למידע נוסף ראו ביטול או קיצור משמרת.

תשלומים שמופחתים משכר המלצר ותשלומים נוספים של המעסיק

- כמו לכל עובד שכיר, מופחתים סכומים שונים משכרו של המלצר לצורך פנסיה, ביטוח לאומי ומס הכנסה.

- בית המשפט קבע כי הטיפים הם חלק משכר המלצר, ולכן הסכומים יופחתו מהטיפים ומשכר בסיס (אם יש).

- המעסיק של המלצר מחויב גם לשלם על חשבונו תשלומים לביטוח לאומי ולפנסיה עבור המלצר.

תשלום חלקו של המעסיק בפנסיה ובביטוח לאומי

- למעסיק אסור לנכות מתוך התשר את תשלומי החובה החלים על המעסיק (כמו חלקו של המעסיק בתשלומי הביטוח הלאומי או בתשלומי הפנסיה) אלא אם הגיע להסכמה אחרת עם עובדיו והעלה אותה על הכתב במסגרת טופס ההודעה לעובד על תנאי העבודה או בהסכם העבודה הכתוב. בכל מקרה הוא יוכל לעשות זאת אך ורק לגבי כספי הטיפים העולים על שכר הבסיס שסוכם עם העובד (שחייב להיות לפחות בגובה שכר המינימום).

הפרשות חלקו של המלצר לפנסיה

- מעסיק של מלצרית בת 20 ומעלה או מלצר בן 21 ומעלה חייב להפריש עבורם כספים לביטוח פנסיוני (קרן פנסיה או ביטוח מנהלים, לפי בחירת המלצר).

- אם אין למלצרים ביטוח פנסיוני - על המעסיק לפתוח להם אחד.

- חלק מההפרשה יופחת משכרו של המלצר, כולל מהטיפים ששולמו לו. ניתן לעקוב אחר הניכוי בתלוש השכר.

- אם המלצר כבר מבוטח בביטוח פנסיוני בעת התחלת עבודתו, על המעסיק לבצע את ההפרשות מיום עבודתו הראשון (אפשר להתחיל בביצוע ההפרשות בפועל לאחר 3 חודשים רטרואקטיבית לתחילת העבודה).

- אם המלצר התחיל לעבוד כשהוא לא מבוטח בביטוח פנסיוני, המעסיק חייב לערוך ביטוח פנסיוני לאחר 6 חודשי עבודה (עם זאת המעסיק רשאי להתחיל לבטח את העובד כבר מיומו הראשון בעבודה).

- למידע נוסף ראו חובת ביטוח פנסיוני לעובדים.

מס הכנסה

- על מלצר לשלם מס הכנסה על הכנסותיו, בהתאם למדרגת המס שהוא נמצא בה ותוך התחשבות בנתונים האישיים של המלצר והטבות המס השונות שהוא זכאי להן.

- חישוב מדרגת המס נעשה תוך הכללת הטיפים כחלק מהשכר.

- ניכוי המס מתבצע אוטומטית על ידי המעסיק וניתן לעקוב אחריו בתלוש השכר.

- בתחילת העבודה וכן בתחילת כל שנה אזרחית יש למלא טופס 101, כדי לקבל את הטבות המס באופן שוטף.

- למידע נוסף ראו:

דמי ביטוח לאומי וביטוח בריאות (חלקו של המלצר)

- משכר המלצר נגבים דמי ביטוח לאומי וביטוח בריאות, המחושבים על פי הכנסתו הכוללת טיפים.

- תשלום הביטוח הלאומי הוא מה שיאפשר למלצר לקבל במידת הצורך דמי אבטלה, דמי לידה או קצבאות נוספות.

- כשם שחישוב דמי הביטוח הלאומי נעשה תוך הכללת הטיפים, כך גם הקצבאות שהמלצר יהיה זכאי להן בעתיד (בהתאם לצורך) יחושבו לפי הכנסתו שכוללת טיפים.

ימי חופשה בתשלום (חופשה שנתית)

- מלצרים זכאים לקבל ימי חופשה בתשלום ככל העובדים השכירים.

- מלצר שהועסק יותר מ-74 יום, או שיש לו חוזה כתוב ליותר מ-74 יום - יהיה זכאי למספר ימי חופשה שייקבעו על פי זמן העסקתו. חישוב ימי החופשה יעשה על פי כללי מקומות עבודה שבהם עובדים 6 ימים, ניתן גם להיעזר במחשבון של עמותת קו לעובד.

- מלצרים שלא מנצלים את ימי החופשה שלהם, יהיו זכאים לפדות אותם בכסף בסוף ההעסקה. (ראו פירוט בהמשך).

- מלצר שהועסק פחות מ-75 יום, ואין לו חוזה כתוב עם המעסיק לעבוד יותר מ-74 יום - אינו זכאי לצאת לחופשה בתשלום או לצבור ימי חופש, אולם עם סיום העסקתו על המעסיק לשלם לו תוספת למשכורת האחרונה בסך 4% מכל מה שהשתכר המלצר בכל תקופת עבודתו בבית העסק.

- למידע נוסף ראו חופשה שנתית לעובדים בשכר שעתי או יומי.

ימי מחלה

- אין לדרוש ממלצר לבוא לעבודתו כאשר הוא חולה או פצוע, באופן שמונע ממנו לבצע את עבודתו.

- מלצרים זכאים לצבור ימי מחלה, שבחלקם משולמים להם דמי מחלה בידי המעסיק.

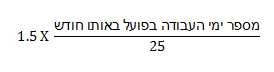

- מלצר העובד במשמרות, בבית עסק הפתוח 6 ימים בשבוע, צובר ימי מחלה על פי התחשיב הבא:

- מלצר שנעדר בגין מחלה והציג למעסיקו תעודת מחלה, זכאי לתשלום דמי מחלה בגין היעדרותו באופן הבא:

- עבור יום היעדרותו הראשון - המלצר אינו זכאי לתשלום.

- עבור יום היעדרותו השני והשלישי - העובד זכאי (עבור כל אחד מהימים) לתשלום של 50% מערך שכר העבודה שהיה אמור להשתכר באותו יום אילו עבד.

- עבור יום היעדרותו הרביעי והלאה - העובד זכאי לתשלום בגובה 100% מערך שכר העבודה שהיה אמור להשתכר באותו יום אילו עבד.

- בחוק אין התייחסות ספציפית לערך יום המחלה, באופן שנוכל לקבל תשובה חד משמעית לגבי מלצרים. קיימת דעה שהתשלום יהיה בהתאם לשכר ממוצע ליום עבודה ב-3 החודשים שקדמו למחלה, אך פרשנות אחרת מציעה לערוך ממוצע על פי 12 החודשים האחרונים שקדמו למחלה.

- למידע נוסף ראו חישוב דמי מחלה לעובד שעתי או יומי העובד רק בחלק מימי השבוע.

עבודה בשבת

- מלצר, כמו כל עובד בישראל, זכאי למנוחה שבועית בת 36 שעות רצוף בשבוע.

- יום המנוחה השבועית הוא שבת ליהודים, וללא יהודים - שישי, שבת או ראשון, על פי בחירתם.

- ניתן להעסיק מלצרים ביום המנוחה השבועית, רק אם יש היתר לכך ממשרד העבודה, אך יש לספק להם יום מנוחה חלופי באותו השבוע.

- על עבודה ביום המנוחה יש לשלם למלצר 150% משכרו לשעה. קיימות דעות שונות לגבי אופן חישוב הסכום שממנו יחושב 150%, אבל יש לוודא שביום שבת, המלצר הכניס לכיסו לפחות 150% משכר הבסיס או ההשלמה שעליה סוכם עם המעסיק, ולא פחות מ150% משכר המינימום. אם הסכום קטן מכך - על המעסיק להשלים לסכום זה.

- למידע נוסף ראו:

עבודה או יום מנוחה בחג

- מלצר שהשלים 3 חודשי עבודה בבית העסק, והיה צריך לעבוד ביום החג אך נעדר מהעבודה עקב החג, זכאי לתשלום שכר מלא עבור הימים שהפסיד. תשלום זה נקרא דמי חגים.

- עובדים יהודים יקבלו שכר עבור החגים היהודיים בהם נעדרו מהעבודה. לעומתם, עובדים שאינם יהודים, זכאים לבחור בימי חגם או בימי החג היהודים.

- מלצר שעובד בחג, יקבל שכר כמו בשבת - השלמת המעסיק ל-150% משכרו ובנוסף יום מנוחה חלופי.

- אם העובד הועסק בחג שלא מתוך בחירה אלא מתוך כורח - הוא זכאי לתשלום שכר עבור שעות עבודתו בחג (בשיעור של לפחות 150% משכרו ) ובנוסף זכאי לדמי חגים בשיעור 100% משכרו (אם מלכתחילה היה זכאי לדמי חגים). סך כל התגמול שהעובד זכאי לו יהיה בשיעור 250% משכרו הרגיל בגין שעות עבודתו בחג (150% עבור שעות עבודתו במהלך החג ובנוסף 100% נוספים כדמי חגים). בנוסף יהיה זכאי לשעות מנוחה (מנוחת פיצוי) במקום השעות שבהן עבד בחג.

- למידע נוסף ראו:

דמי הבראה

- עובדים שהשלימו שנת עבודה אחת לפחות במקום עבודתם זכאים לתשלום שנתי של דמי הבראה מהמעסיק.

- מלצרים זכאים ל-5 ימי הבראה בשנת עבודתם הראשונה, ול-6 ימי הבראה בשנת עבודתם השנייה והשלישית.

- דמי ההבראה עומדים על 418 ₪ ליום.

- גובה דמי ההבראה שלהם זכאי מלצר יחושב באופן הבא:

מספר שעות העבודה השבועיות של המלצר X מספר ימי הבראה שהוא זכאי לו לפי הוותק X שווי יום הבראה, וכל זאת חלקי 42.

- למידע נוסף ראו דמי הבראה.

סביבת העבודה ותנאים הולמים

- מלצרים זכאים לעבוד בסביבה מכבדת, עם תנאים הולמים, ככל עובד אחר.

הפסקות

- על המעסיק לדאוג לקיומם של חדרי שירותים ראויים ולאפשר הפסקות שירותים ככל שידרשו.

- מלצרים זכאים להפסקה במהלך משמרת של 8 שעות. למעסיק יש סמכות להחליט על הפסקות נוספות.

- למידע נוסף ראו הפסקות בעבודה

איסור על התעמרות בעבודה

- מלצרית או מלצר שמעסיקם התעמר בהם, עשויים להיות זכאים לפיצוי.

- התעמרות במקום העבודה היא התנהגות מטרידה ומשפילה שאינה פיזית, המופנית כלפי עובדים באופן חוזר ונשנה. היא יכולה לכלול:

- צעקות וקללות

- משימות משפילות

- ביקורת מוגזמת והבעת חוסר שביעות רצון מתמדת

- האשמות שווא והפצת שמועות מזיקות על העובד

- חדירת יתר לפרטיות העובד

- למידע נוסף ראו איסור התעמרות בעבודה.

איסור על הטרדה מינית

- חל איסור על הטרדה מינית של מלצר או מלצרית במקום העבודה . הטרדה מינית הנה כל אחד מהמעשים הבאים:

- סחיטה באיומים בעלת אופי מיני

- מעשים מגונים

- הצעות בעלות אופי מיני

- התייחסויות בעלות אופי מיני, בין אם הן ישירות כלפי המלצר/ית או מתקיימות בסביבת/ה.

- אמירות מבזות ומשפילות בעלות אופי מיני, בין אם הן ישירות כלפי המלצר/ית או מתקיימות בסביבת/ה.

- פרסום תצלום, סרט או הקלטה של אדם, תוך התמקדות במיניותו, בנסיבות שבהן הפרסום עלול להשפיל את האדם או לבזותו, ולא ניתנה הסכמתו לפרסום

- ניצול יחסי מרות לצורך מערכת יחסים מינית

- כשמדובר בניצול יחסי מרות במסגרת יחסי העבודה (הטרדה מינית בידי מעסיק או אחראי משמרת, מנהל, או כל אדם אחר שבינו לבין המלצרים יש יחסי מרות), הצעות או התייחסויות מיניות המופנות מהממונה אל עובד תחת מרותו, עשויות להיחשב להטרדה מינית גם אם העובד לא הראה למטריד שהוא אינו מעוניין בהן.

- בין בעלים במסעדה והמלצרים עשויים להתקיים יחסי מרות, גם אם לבעל המסעדה אין תפקיד ניהולי במסעדה. יחסי המרות בין בעלים של מסעדה למלצרים נובעים מעצם הידיעה של המלצר/ית שמדובר בבעל מסעדה היכול להשפיע על פרנסתם. למידע נוסף ראו :שותף במסעדה שהטריד מינית מלצרית חוייב בפיצויים.

- חל איסור על מלצרים להטריד זה את זה. הטרדה תחשב כל מה שפורט לעיל, עם ההבדל שבמקרה של התייחסות מינית או הצעה מינית - אלה יהיו אסורות רק כאשר מדובר בהתייחסויות או הצעות חוזרות, אחרי שנשוא ההטרדה הבהיר כי אינו מעוניין.

- המעסיק אחראי לנקיטת אמצעים כדי למנוע הטרדה מינית כלפי המלצרים העובדים בבית העסק. הוא גם יכול למנות לכך אדם אחר בצוות. האחריות כוללת:

- הדרכת העובדים בנושא איסור הטרדה מינית

- טיפול בתלונות של מלצרים על הטרדות מיניות שמתקיימות בבית העסק

- הבהרת איסור ההטרדה ללקוח שמטריד מלצרית או מלצר ובמקרה הצורך - סילוק הלקוח מהמקום

- הפרת האיסור על הטרדה מינית בידי מעסיק או לקוח, יכולה להוביל לתביעת פיצויים בידי המלצרית או המלצר, ובמקביל יש לה היבט פלילי וניתן להתלונן על ההטרדה במשטרה.

- למידע נוסף ראו פורטל הטרדה מינית.

פיטורים והתפטרות

שימוע לפני פיטורים

- לפי פסיקת בתי הדין לעבודה, מעסיק מחויב לקיים לעובד שימוע טרם פיטוריו.

- יש להודיע על השימוע בכתב, זמן סביר לפני קיומו.

- בשימוע יש להציג בפני העובד את הנימוקים המלאים לרצון המעסיק לפטר אותו, ותינתן לעובד הזדמנות להשמיע טיעונים בעד המשך העסקתו.

- יש לקיים שימוע גם במקרה של שינוי מהותי בתנאי העבודה של המלצר, כמו הורדה בהיקף המשרה, בשכר, באופי התפקיד וכיוצב'

- למידע נוסף ראו"

הודעה מוקדמת לפני פיטורים

- לאחר שערך שימוע, אם המעסיק בכל זאת החליט לפטר את המלצר, עליו לתת לו הודעה מוקדמת. תקופת ההודעה המוקדמת נקבעת בהתאם לוותק שנצבר במקום העבודה:

- מלצר בעל ותק של עד שנה יהיה זכאי ליום הודעה מוקדמת בגין כל חודש עבודה.

- מלצר שעובד באותו המקום בין שנה לשנתיים, יהיה זכאי לתקופת הודעה מוקדמת של 14 יום, וכן יום נוסף על כל שני חודשי עבודה בשנת עבודתו השנייה.

- מלצר שעובר באותו מקום בין שנתיים לשלש שנים, זכאי ל-21 יום בתוספת יום נוסף בגין כל שני חודשי עבודה בשנת עבודתו השלישית.

- למידע נוסף ראו הודעה מוקדמת לפיטורים.

פיצויי פיטורים למלצר שפוטר

- מלצרים שפוטרו לאחר שצברו ותק של לפחות שנה אחת במקום העבודה, זכאים לפיצויי פיטורים ככל עובד שכיר.

- מכיוון שחלק מהכספים המופרשים לביטוח הפנסיוני של העובד במהלך תקופת עבודתו משולמים על חשבון פיצויי הפיטורים, על המעסיק יהיה לשלם לעובד המפוטר רק השלמה של הפיצויים, כלומר את החלק מהפיצויים שלא שולם לביטוח הפנסיוני או פיצויים עבור התקופה שבה לא בוצעו כלל הפרשות לביטוח הפנסיוני.

- אם המעסיק הפריש מדי חודש את מלוא פיצויי הפיטורים (8.33% מהשכר מדי חודש) - במקרה כזה, בעת הפיטורים המעסיק פטור מתשלום פיצויים נוספים למלצר. (אם ההפרשות לא בוצעו מתחילת העבודה, הרי שעל המעסיק לשלם פיצויים מלאים עבור התקופה הראשונה של העבודה, שבה לא בוצעו ההפרשות, בשווי המשכורת החודשית X מספר החודשים שבהם לא בוצעה ההפרשה, וחלקי 12).

- אם המעסיק הפריש רק חלק מפיצויי פיטורים (החובה בחוק היא להפריש 6% מהשכר מדי חודש) - במקרה כזה, בעת פיטורים, על המעסיק לשלם רק את ההפרש (2.33% מהשכר החודשי X מספר חודשי העסקה). אם ההפרשות לא בוצעו מתחילת העבודה, הרי שעל המעסיק לשלם פיצויים מלאים עבור התקופה הראשונה של העבודה, שבה לא בוצעו ההפרשות, בשווי המשכורת החודשית X מספר החודשים שבהם לא בוצעה ההפרשה, וחלקי 12).

- אם המעסיק לא הפריש כספים כלל לביטוח הפנסיוני במהלך תקופת עבודתו של המלצר (בניגוד לחובתו), הרי שעליו לשלם לעובד פיצויי פיטורים מלאים (משכורת חודשית X מספר שנות עבודה של המלצר). במקרה כזה על המעסיק לשלם לעובד בנוסף לפיצויים גם את שווי ההפרשות לפנסיה שהיה עליו לשלם (חלק מעסיק בלבד). סכום זה עומד (נכון לשנת 2020) על:

- 6.5% מכל השכר ששולם למלצר בכל תקופת עבודתו - וזאת אם המלצר היה מבוטח בביטוח פנסיוני לפני שהתחיל לעבוד.

- 6.5% מכל השכר ששולם לו החל מהחודש השביעי לעבודתו ועד סיום עבודתו - אם המלצר לא היה מבוטח בביטוח פנסיוני כשהתחיל לעבוד.

- למידע נוסף ראו:

התפטרות המלצר

- עובד שמתפטר, מחויב להודיע למעסיק מראש על כוונתו להתפטר כדי לתת לו זמן להיערך. הודעה זו נקראת "הודעה מוקדמת להתפטרות". זמן ההודעה המוקדמת תלוי בותק:

- מלצר שעבד באותו מקום עד שנה, מחויב ליום הודעה מוקדמת בגין כל חודש עבודה.

- מלצר שעובד בין שנה לשנתיים, מחויב לתקופת הודעה מוקדמת של 14 יום בתוספת יום נוסף בגין כל שני חודשי עבודה בשנת עבודתו השנייה.

- מלצר בשנת עבודתו השלישית מחויב ל-21 יום בתוספת יום נוסף בגין כל שני חודשי עבודה בשנת עבודתו השלישית.

- במקרה של אי קיום חובת ההודעה המוקדמת ע"י העובד, רשאי המעסיק לנכות מכל סכום שמגיע לעובד, סכום השווה לשכר הרגיל שהיה מקבל עבור תקופת ההודעה המוקדמת שלא עבד בה.

- בעבור התפטרות אין למעסיק חובה לשלם פיצויי פיטורים (מלבד מקרים חריגים המפורטים בהמשך). עם זאת, חלק מההפרשות לביטוח הפנסיוני שביצע המעסיק במהלך תקופת העבודה של המלצר, הם על חשבון פיצויי הפיטורים. כספים אלה נשארים בחיסכון הפנסיוני של העובד, והוא יהיה רשאי למשוך אותם רק בהגיעו לגיל הפרישה (שיפרוש לגמלאות) או חלילה במקרה של נכות או מוות.

- למידע נוסף ראו:

פיצויי פיטורים למלצר שהתפטר

- ככלל, מלצרים שהתפטרו אינם זכאים לפיצויי פיטורים מהמעסיק.

- עם זאת , כספים שהפריש המעסיק לבטוח הפנסיוני על חשבון הפיצויים, ממשיכים להישאר בחיסכון הפנסיוני, ויהיו שייכים לעובד בתנאי שימשוך אותם רק בגיל פרישה או במקרה של נכות או מוות. בכל מקרה אחר משיכת הכספים מתוך הביטוח הפנסיוני מעניקה למעסיק זכות לתבוע את הכספים האלה בחזרה אליו.

- למרות האמור לעיל, במקרים מסוימים, זכאי מלצר שהתפטר לפיצויי פיטורים (למרות שהתפטר ולא פוטר), וזאת בתנאי שהשלים ותק של שנה אחת לפחות במקום העבודה.

- בכל המקרים הנ"ל, מכיוון שחלק מהכספים המופרשים לביטוח הפנסיוני של העובד במהלך תקופת עבודתו משולמים על חשבון פיצויי הפיטורים, על המעסיק יהיה לשלם לעובד המפוטר רק השלמה של הפיצויים, כלומר את החלק מהפיצויים שלא שולם לביטוח הפנסיוני או פיצויים עבור התקופה שבה לא בוצעו כלל הפרשות לביטוח הפנסיוני.

- אם המעסיק הפריש מדי חודש את מלוא פיצויי הפיטורים (8.33% מהשכר מדי חודש) - במקרה כזה, עם עזיבת העובד המעסיק פטור מתשלום פיצויים נוספים למלצר. (אם ההפרשות לא בוצעו מתחילת העבודה, הרי שעל המעסיק לשלם פיצויים מלאים עבור התקופה הראשונה של העבודה, שבה לא בוצעו ההפרשות, בשווי המשכורת החודשית X מספר החודשים שבהם לא בוצעה ההפרשה, וחלקי 12).

- אם המעסיק הפריש רק חלק מפיצויי פיטורים (החובה בחוק היא להפריש 6% מהשכר מדי חודש) - במקרה כזה, בעת פיטורים, על המעסיק לשלם רק את ההפרש (2.33% מהשכר החודשי X מספר חודשי העסקה). אם ההפרשות לא בוצעו מתחילת העבודה, הרי שעל המעסיק לשלם פיצויים מלאים עבור התקופה הראשונה של העבודה, שבה לא בוצעו ההפרשות, בשווי המשכורת החודשית X מספר החודשים שבהם לא בוצעה ההפרשה, וחלקי 12).

- אם המעסיק לא הפריש כספים כלל לביטוח הפנסיוני במהלך תקופת עבודתו של המלצר (בניגוד לחובתו), הרי שעליו לשלם לעובד פיצויי פיטורים מלאים (משכורת חודשית X מספר שנות עבודה של המלצר). במקרה כזה על המעסיק לשלם לעובד בנוסף לפיצויים גם את שווי ההפרשות לפנסיה שהיה עליו לשלם (חלק מעסיק בלבד). סכום זה עומד (נכון לשנת 2020) על:

- 6.5% מכל השכר ששולם למלצר בכל תקופת עבודתו - וזאת אם המלצר היה מבוטח בביטוח פנסיוני לפני שהתחיל לעבוד.

- 6.5% מכל השכר ששולם לו החל מהחודש השביעי לעבודתו ועד סיום עבודתו - וזאת אם המלצר לא היה מבוטח בביטוח פנסיוני כשהתחיל לעבוד.

- למידע נוסף ראו:

פדיון ימי חופשה שלא נוצלו

- במהלך תקופת העבודה צובר המלצר זכאות לימי חופשה בתשלום (כפי שהוסבר לעיל).

- כאשר מופסקת העסקתו של המלצר, על המעסיק לשלם למלצר את שווי כל ימי החופשה שצבר ושלא ניצל במהלך תקופת עבודתו.

- למידע נוסף ראו תשלום עבור ימי חופשה שלא נוצלו (פדיון חופשה שנתית).

פדיון דמי הבראה

- אם המלצר עבד לפחות שנה במקום העבודה, הוא זכאי לדמי הבראה (כפי שהוסבר לעיל).

- דמי הבראה משולמים בדרך כלל פעם בשנה.

- כאשר מופסקת עבודתו של המלצר, על המעסיק לשלם לו את שווי ימי ההבראה שנצברו מאז שולמו בפעם האחרונה.

- אם לא שולמו כלל, על המעסיק לשלם את דמי ההבראה על כל תקופת עבודתו של המלצר.

- למידע נוסף ראו פדיון דמי הבראה.

מסמכים שעל המעסיק לתת למלצר לאחר פיטורים או התפטרות

במסגרת עזיבת מקום העבודה, המעסיק מחויב לתת לעובד מכתב סיום העסקה ולשלם לו את כל המגיע על פי חוק.

מכתב אישור סיום העסקה

המעסיק צריך לתת לעובד הודעה כתובה על סיום ההעסקה, המפרט את התקופה שבה הועסק העובד אצל המעסיק.

- את ההודעה הזו המעסיק צריך למסור לעובד בתוך שבועיים מהיום האחרון לעבודה, או בתוך שבוע ממועד דרישת העובד, לפי המוקדם.

- המכתב צריך לכלול את תקופת ההעסקה של העובד, והמעסיק לא חייב לפרט את הסיבות להפסקת העבודה (פיטורים, התפטרות וכו').

- המכתב הזה נדרש בין היתר, כדי שהעובד יוכל לממש את זכויותיו (לדמי אבטלה) בשירות התעסוקה.

- אם המעסיק לא נותן לעובד מכתב זה, הוא עובר על החוק ויכול להיענש.

- במקרה שהמעסיק מפר את חובתו, כדאי להפנות את תשומת ליבו לזכות. אם הוא עדיין מסרב לתת את המכתב, העובד יכול להגיש נגדו תלונה למשרד העבודה.

מכתב שחרור כספים מקופות גמל, ביטוח פנסיוני וקרן השתלמות

- עובד שבמסגרת עבודתו הופרשו לו כספים לקופת גמל או קרן השתלמות וכן עובד שכספי פיצויי הפיטורים הופרשו כחלק מהביטוח הפנסיוני, יכול למשוך את הכספים מהקופה, אך לשם כך דורשת קופת הגמל ראיה שהמעסיק לא מתנגד לשחרור הכספים לטובת העובד.

- לשם כך מומלץ לבקש מהמעסיק מכתב שבו הוא מצהיר שאינו מתנגד לשחרור מוחלט ומלא של הכספים לטובת העובד.

- המכתב חשוב במיוחד בהקשר של משיכת פיצויי הפיטורים מהביטוח הפנסיוני, שכן לפי לשון החוק ולשון צו ההרחבה, המעסיק יכול לדרוש את הכספים בחזרה אם העובד מושך אותם לפני גיל פרישה או לפני מצב של נכות או מוות, ולכן חברות הביטוח וקופות הגמל מסרבות לשחרר את הכספים.

- למידע נוסף על ההגבלות במשיכת הכספים ראו משיכת כספי פיצויי פיטורים מקופת גמל או מהביטוח הפנסיוני.

טופס 161

- עם סיום העסקה, על המעסיק למלא את חלק א' של טופס 161 - הודעת מעביד לרשות המסים על פרישה מעבודה של עובד.

- בחלק זה יפורטו כספי הפיצויים וכספים נוספים ששולמו לעובד עקב סיום עבודתו ואת הכספים שהופרשו לביטוח הפנסיוני.

- אם המעביד מילא את הטופס באופן ידני - עליו למסור אותו לעובד. אם מילא באופן מקוון - רשות המיסים תעדכן על כך את העובד.

- העובד ימלא את חלק ב' של הטופס שבו עליו להודיע אם הוא מעוניין למשוך את כספי הפיצויים או להשאיר אותם לחיסכון הפנסיוני או למשיכה עתידית, וכן אם הוא מבקש לנצל את הפטור ממס על כספי הפיצויים שהוא מושך או על כספי הפיצויים שהוא מקבל ישירות מהמעסיק.

- טופס זה משמש בסיס למתן פטור ממס הכנסה על פיצויי הפיטורים או לקביעת אחוז ניכוי מס ההכנסה מהם.

- לפרטים נוספים על מילוי הטופס ועל הליך קבלת הכספים, ראו:

טופס 106

טופס 106 הוא טופס המרכז ומפרט את כל התשלומים והניכויים שנוכו משכרו של העובד במהלך כל השנה (מינואר עד דצמבר).

- כל מעסיק חייב לתת לעובד טופס 106, אפילו אם העובד הועסק יום אחד בלבד באותה שנה.

- החובה לתת טופס 106 קיימת גם אם המעסיק פשט את הרגל.

- בדרך כלל טופסי 106 ניתנים לקראת חודש מרץ עבור השנה שחלפה.

צעדים שחשוב לנקוט לאחר הפיטורים או ההתפטרות

המשך תשלום עצמאי לפנסיה

- הפסקת הפרשות לביטוח הפנסיוני בעת הפסקת עבודה עשויה להביא לפגיעה בזכויות הביטוחיות שנצברו (כמו צבירת ותק) ואף לאובדן מוחלט של זכויות מסוימות (כמו כיסוי ביטוחי - אובדן כושר עבודה וביטוח שאירים למקרה של מוות).

- ניתן לשמור על זכויות אלה באמצעות תשלום עצמאי לקרן הפנסיה, עד להתחלת עבודה חדשה עד שהמעסיק החדש יתחיל להפריש בעצמו כספים לביטוח הפנסיוני של העובד.

- למידע נוסף ראו:

המשך תשלום עצמאי לביטוח לאומי

- אחרי סיום יחסי העבודה, אם אין לעובד תוכניות לעבור למקום עבודה אחר באופן מיידי - צפויה תקופה של אי העסקה. בתקופה זו על העובד להעביר תשלומים למוסד לביטוח לאומי עבור עצמו, מאחר ואין לו מעסיק שיעשה זאת עבורו.

- שיעור דמי הביטוח הלאומי וביטוח הבריאות הוא בסך 266 ₪ לחודש, נכון ל-2026.

- התשלום העצמאי לביטוח לאומי מתחיל בחודש שלאחר סיום יחסי העבודה. זאת כיוון שבטרם הופסקו יחסי העבודה הקודמים, המעסיק העביר לביטוח לאומי את דמי הביטוח הלאומי עבור כל החודש שבו הופסקה העבודה, ולכן גם אם במהלך אותו חודש העובד עבד יום אחד בלבד, הוא עדיין נחשב מבוטח לאותו החודש.

- במקרה של עובדת נשואה, אשר יחסי העבודה שלה הסתיימו והיא כעת לא מועסקת ובן זוגה מבוטח בביטוח לאומי - היא תהיה פטורה מתשלום דמי הביטוח הלאומי וכן מדמי ביטוח בריאות. הדבר תקף גם למי שמוכרת במוסד לביטוח לאומי כידועה בציבור של בן זוגה.

- ההטבה ניתנת גם לבני ובנות זוג מאותו מין, שרשומים או רשומות כנשואים או נשואות במרשם האוכלוסין או ידועות בציבור במוסד לביטוח לאומי.

- ההטבה אינה ניתנת לעובד שנשוי לאישה (לרבות כידועים בציבור), אשר יחסי העבודה שלו הסתיימו והוא כעת לא מועסק ובת זוגו מבוטחת בביטוח לאומי.

- למידע נוסף ראו:

הרשמה לשירות התעסוקה לצורך קבלת דמי אבטלה

- עובד שפוטר או הפטר עשוי להיות זכאי לדמי אבטלה.

- הזכאות לדמי אבטלה, משך תקופת הזכאות ומועד תחילת הזכאות, תלויה בין היתר במשך תקופת העסקה וסיבת הפסקת העבודה.

- לצורך מקסום הזכאות חשוב להירשם לשירות התעסוקה מיד עם סיום העסקה.

- למידע נוסף ראו:

- פורטל אבטלה וזכויות מובטלים

- מדריך בנושא פיטורים (בפסקת "אבטלה וחיפוש עבודה")

- מדריך בנושא התפטרות מעבודה (בפסקת "אבטלה וחיפוש עבודה")

חיפוש עבודה: סדנאות, השתלמויות והכשרה מקצועית

עובד שפוטר, ובמקרים מסוימים גם עובד שהתפטר, יכול לקבל הכשרות מקצועיות רבות בחינם או בתשלום מופחת. כמו כן, ניתן להשתתף בסדנאות רבות מטעם לשכת התעסוקה ומטעם גופים אחרים.

- שירות התעסוקה מסייע למחפשי עבודה, בין אם פוטרו ובין אם לאו, במגוון נושאים, ביניהם:

- סיוע ביצירת החזון התעסוקתי האישי של המשתתף והצבת מטרות לעבודה עצמית שיעזרו לשיפור המיומנויות לחיפוש עבודה.

- בחינת סל כישורים- בירור הכישורים, הנטיות והחוזקות (יכולת עבודה בצוות, בשיווק, במכירות, עבודה עצמית וכו') של המשתתף.

- חיזוק האחריות האישית, היוזמה והבחירה של המשתתף בתהליך חיפוש עבודה.

- חיזוק המיומנויות לתקשורת בינאישית יעילה.

- חיזוק מיומנויות המסייעות לקבלה לעבודה- כתיבת קורות-חיים, ראיון עבודה והצגה עצמית.

- כדי לקבל פרטים נוספים על סדנאות וקורסים אלה, כדאי לפנות ללשכת התעסוקה הקרובה למקום מגוריכם.

- ראו גם הרחבה בפורטל חיפוש עבודה וניהול קריירה.

החזר מס הכנסה בשנה הבאה

- כאשר העובד מפוטר או מתפטר, ואינו עובד בחלק משנת המס, הוא עשוי להיות זכאי להחזר חלקי או מלא של מס ההכנסה שנוכה ממשכורתו בתקופה שעבד (אם נוכה לו מס הכנסה), שכן מס זה חושב על בסיס ההנחה כי ימשיך לעבוד ולקבל את אותו שכר במשך כל השנה. מכיוון שבפועל השכר השנתי שלו היה קטן מהשכר שהיה צפוי בהתחלה (ושעל בסיסו חושב מס ההכנסה שנוכה משכרו), ייתכן שחלק מהמס שנוכה או כולו היה גבוה מזה שצריך היה לנכות לו.

- את ההחזר ניתן לבקש רק בתום שנת המס.

- למידע נוסף על ההליך ראו החזר מס הכנסה.